金融科技公司“领雁科技”启动客户深度经营战略

近日,北京领雁科技股份有限公司(以下简称“领雁科技”)品牌升级发布会在北京隆重举办。领雁科技新品牌的亮相,是厚积薄发的结果,其前身中信网络科技股份有限公司在金融行业科技领域已经耕耘了二十年,拥有丰富的金融科技实施经验和产品线。当前,金融行业在数字化时代面临哪些机遇与挑战?领雁科技此次品牌升级再启航又会为金融行业科技注入哪些创新活力?对此,记者专访了领雁科技总经理助理伍四杰先生。

图为:北京领雁科技伍四杰

《中国金融电脑》:您认为这次领雁科技的品牌升级是基于什么战略考虑和如何确定自身的新定位?

伍四杰:中国金融行业正处于数字化转型大背景下,这在金融科技的投入上得以体现,比如现在银行的科技投入每年以百分之二三十的速度在增长。科技投入的高增长给所有为金融IT服务的公司带来了更好地参与和发展的契机。领雁科技本身在金融行业沉淀了20年,服务了20年,从我们的角度讲,也是想抓住这个契机,在多年沉淀的业务经验基础上,让公司能够得到进一步发展。我们去做更名,包括此次发布新战略,都是为了在数字化转型、数字经济的大背景下更清晰地定位领雁科技在未来金融科技与服务领域的角色。

我们看到,前些年很多人会把金融科技和本身利用科技去做金融这两个事情混在一起去做。现在通过金融监管部门对于金融科技和金融本身进一步明确以后,我们看到银行更加有所作为,在和互联网公司的竞争中,能够体现银行本身的优势,也使得像领雁科技这样为金融企业提供服务的公司的定位更加明确,也就是说我们为金融行业提供科技手段,但我们在助力金融行业转型的过程中履行辅助者、赋能者的角色职责。

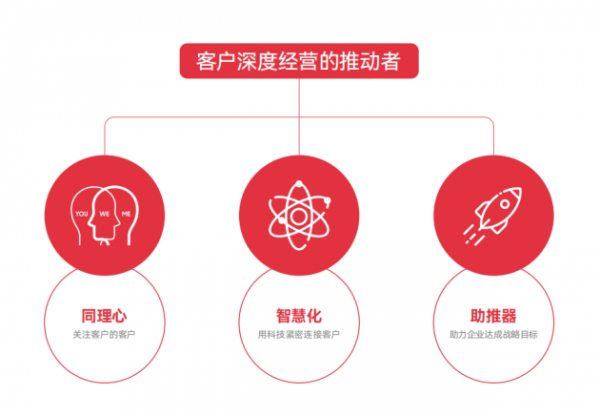

图为:领雁科技的战略定位“客户深度经营的推动者”

《中国金融电脑》:在您看来,领雁科技为顺应金融数字化转型大潮,有哪些具有竞争力的解决方案?

伍四杰:在20年的实践中,领雁科技在移动金融、智慧营销、智能风控、产业金融、智能支付等核心领域勇立潮头。

智能风控。以领雁科技自研的大数据服务平台为基础,结合全面风险知识库与成熟先进的产品平台,面向银行、保险、证券以及大型企业提供控(风险)、反(洗钱、欺诈)、审(审计)、报(监管报送)多层级的风控体系和系列产品。可为金融机构提供完整的风险管理与监控手段,提供准确深入的数据分析功能,实现监管沟通、风险管理与监控全流程工具,助力客户打造系统化的智能风控体系和安全高效的专家级系统,实现技术、风控与业务的深度融合。

移动金融(Cherry MDP 雀睿)。领雁科技的移动金融是简洁、高效、创新、灵活的智能化生态金融平台,不断升级手机银行、移动展业、移动办公等各类移动化业务产品。实现了金融和互联网技术的融合,突破传统PC网络金融服务时间和空间的限制,使得金融服务更具有安全性、灵活性、普惠性,助力银行打造智能化的生态金融平台。

智慧营销(DataDNA双子智营)。领雁科技的智慧营销是以大数据机器学习、微服务等为核心技术,其中包括营销管理平台、用户权益管理平台、社交化营销平台等营销产品体系,可提供集科技系统建设、营销资源整合、业务运营为一体的解决方案:可构建及时高效的客户连接和精准智能的营销决策方案,助力银行加快营销的智能化、场景化、个性化升级,实现零售数字化转型目标。

需要说明的是,以上产品并非是单项和传统的应用模式,比如移动金融,它涉及了办公移动、移动硬件、移动手机银行等等。移动金融是什么,它其实是构建场景的一种非常好的手段,打破了必须在某个场景中产生交易的生硬模式,而是构建一种完全生活化的服务场景。最典型的就是招商银行的掌上生活,集吃喝玩乐的菜单组织,完全是适应你生活化的需求,在这过程中可能会用到的金融服务在掌上生活APP上都可以轻易实现。领雁科技的移动金融正是这样帮助银行不断去构建和优化服务客户的场景。再比如领雁科技的风控和营销产品本身是相结合的,营销产品设计上会去考虑监管的要求。例如客户在即将进行金融交易时要严格遵循和填写九大要素信息,而如何在遵循监管要求的同时提升效率和服务体验呢?我们在产品设计上可以实现引流过程中逐步让客户把信息填满,或者通过一些权益、积分乃至游戏化的活动把监管的一些要求融入到日常营销和经营场景中。

《中国金融电脑》:您认为金融机构应该重点从哪些方面夯实数字金融基座,以更好地助推自身数字化转型?

伍四杰:这个问题可以从共性和特性两个角度来说,对我们银行的数字化转型来说,我觉得它的共性体现在三个方面:第一,提升运营的效率;第二,提升客户体验;第三,提供新的产品。数字孪生包括各种技术都在发展提升,银行本身在数字化转型方面的重点是提升客户体验,本身也有很多技术围绕着以客户为中心不断发展,新的产品会形成新的商业模式,这是它们的共性。但对金融行业来说也有特性,金融行业首先它是一个服务业,其次它是服务其它经济的,金融是经济的血脉,它本身是服务实体经济的,从我们本身、监管政策、国家对信用把控等方面都会对金融行业有非常严格的监管,因为我们要防范金融系统性风险,就像这两年大家听的比较多的词“黑天鹅”、“灰犀牛”。我再蹭一个热点词“元宇宙”,元宇宙实际上把真实世界数字化,让数字世界尽量真实,真正达到极致,在这个过程中就会对金融行业有非常大的助力,现在所谓的视频银行正是未来元宇宙的一个发展阶段,在元宇宙的体验过程中可以开展金融服务。未来,各式各样的技术发展本身都可以为金融所用,并且金融行业在数字化、科技方面是在各个行业里面非常领先的。”

《中国金融电脑》:您认为金融机构应该如何进一步拓展和强化新兴科技在金融服务场景中渗透的范围和深度?

伍四杰:领雁科技认为银行数字化转型有三个重点方面:一是效率,二是客户体验,三是商业模式。在我看来,商业模式转型对金融行业来说不会过于激进,金融监管和金融业务形态决定了它本身是一种服务,银行发展了几百年,存、贷、汇依然是它最基本的服务。但随着科技的不断进步,基础的和创新的金融服务效率都在显著提升,比如手工记账早已成为历史,异地汇款现在都是秒到,包括支付手段的多样性等等,不夸张地说现在金融场景已完全进入无感状态。再比如对公业务中的质押,随着物联网技术提升之后,实物资产化让贷款等业务效率极大提升。我们现在可以看到整个世界虚拟化、电子化以后,对整个金融行业有着非常大的促进和影响,我们真的是在朝元宇宙的方向不断发展。

为了提升金融客户体验,我认为还需从以下四个维度去着力推动:第一个维度是“可用性”,现在银行的业务服务在可用性上最受关注,所有银行的服务标准远远高于其他行业;第二个维度叫“易用性”,实际上很多银行一直在易用性上寻求突破,因为所谓的体验永远是只有比较而没有绝对值;第三个维度叫“美”。金融交易场景的美化、舒适化设计越来越得到银行的重视;第四个维度是所谓身份象征。以上是银行为提升客户体验要重点打造的四个方面,但对于像领雁科技这样与银行合作的科技公司来说,最关注的是提供给银行产品的可用性和易用性,这样才能确保银行在客户服务场景中提供满足绝大多数人的金融服务。

《中国金融电脑》:构筑开放共享金融科技新生态是目前金融行业科技的一种发展潮流,您怎么看这种科技模式的前景?

伍四杰:从我个人的观点来看,对金融IT行业来说,代码永远不是最核心的竞争力,并且它都不是关键竞争力之一。

第一,开源化以后会有更多的人去对你的产品做提升,这对产品的发展是有利的,尤其是稳定性。第二,科技公司最终的目的还是为银行提供服务,也就是说科技公司要具备强大的交付能力,并且是基于自己的产品体系的交付能力,适合自己这套产品的交付能力,这才是最核心的竞争力。第三,开源化的过程实际上会催生很多新的商业模式。比如很多大行的一些应用可以向小行去做分享,以前大行可能会顾虑将自身的代码拿出去分享是不是合适,现在几乎没有大行会这么想,因为代码真的不是他的核心竞争力,而业务模式、业务运营能力才是,所以IT代码分享出去帮助小银行去构建业务能力,反倒使得大行多了一种业务模式。

所以说开源化之后有产生很多新的商业模式和合作需求,领雁科技未来在开源化方面也会去做更多的尝试,我们希望和更多的合作伙伴一起去推动打造更优的金融科技解决方案。我们在核心竞争力的构建上肯定是毫不含糊的,一定是我们对金融客户的交付能力,按“高效率、高质量、高安全性”为金融客户交付和部署,持续助力客户赢在数字化时代。

来源:业界供稿

好文章,需要你的鼓励

Cyera获得4亿美元融资专攻AI数据安全,估值达90亿美元

人工智能和数据安全公司Cyera宣布完成4亿美元后期融资,估值达90亿美元。此轮F轮融资由贝莱德领投,距离上次融资仅6个月。随着95%的美国企业使用生成式AI,AI应用快速普及带来新的安全挑战。Cyera将数据安全态势管理、数据丢失防护和身份管理整合为单一平台,今年推出AI Guardian扩展AI安全功能。

上海AI实验室研究者想出妙招:让AI像优秀学生一样高效思考,告别“想太多“毛病

上海AI实验室开发RePro训练方法,通过将AI推理过程类比为优化问题,教会AI避免过度思考。该方法通过评估推理步骤的进步幅度和稳定性,显著提升了模型在数学、科学和编程任务上的表现,准确率提升5-6个百分点,同时大幅减少无效推理,为高效AI系统发展提供新思路。

SAP推出全新AI功能助力零售业数字化转型

SAP在2026年全国零售联盟大展上发布了一系列新的人工智能功能,将规划、运营、履约和商务更紧密地集成到其零售软件组合中。这些更新旨在帮助零售商管理日益复杂的运营,应对客户参与向AI驱动发现和自动化决策的转变。新功能涵盖数据分析、商品销售、促销、客户参与和订单管理等领域,大部分功能计划在2026年上半年推出。

MIT团队让机器人终于不再“卡顿“:一种让机器人像人一样流畅反应的突破性技术

MIT团队开发的VLASH技术首次解决了机器人动作断续、反应迟缓的根本问题。通过"未来状态感知"让机器人边执行边思考,实现了最高2.03倍的速度提升和17.4倍的反应延迟改善,成功展示了机器人打乒乓球等高难度任务,为机器人在动态环境中的应用开辟了新可能性。

SAP推出全新AI功能助力零售业数字化转型

Gmail推出个性化AI收件箱与智能搜索等多项新功能

CISA警告HPE OneView和微软Office漏洞正被活跃利用

谷歌削减Android开源代码发布频率至每年两次

高通CES 2026:扩展IE-IoT产品组合推进边缘AI发展

恩智浦发布S32N7处理器系列,加速AI驱动汽车发展

n8n自动化平台严重漏洞可让攻击者完全控制服务器

微软将在Copilot中直接集成购买按钮功能

Snowflake收购Observe拓展AI驱动监控能力

丰田升级SUV产品线,RAV4新增信息娱乐系统

可信开源软件现状报告:AI重塑技术栈基线

思科修复ISE安全漏洞,公开概念验证代码已发布